NISAとiDeCoの違いを解説!投資初心者が始めるならどっち?制度を最大限に活用するには

NISAとiDeCoはどう違うのか、どちらを始めるべきなのか悩んでいる方向けの記事です。

NISAとiDeCoはどちらかが正解、ということではありません。

NISAは運用して得た利益が非課税になる制度。

iDeCoはその年に積み立てた額が所得から差し引かれ税制上優遇を受けられる制度です。

制度の仕組みを知って、自分にとってどちらを始めるべきなのかよく確認しておきましょう。

この記事の結論

・税金を払っているなら節税効果があるiDeCoから始めた方がお得!

NISAとiDeCoはどちらを始めるべき?

所得税を払っているのであればiDeCoから始めるべきです!

iDeCoは、積み立てた金額が所得控除の対象となるため所得税・住民税が軽減されるため節税できます。

「控除」とは簡単にいうと「差し引く」ということ。

極端な例になってしまいますが、年収600万円の人がiDeCoに年間50万円積立した場合、その分が差し引かれて「年収550万円」で税金が計算される、というイメージです。

日本は稼げば稼ぐほど税金が取られる「累進課税制度」が取られています。そのため、お給料のある方、所得税を払っている方であればiDeCoを始めて少しでも所得税、住民税を抑えた方がお得です。

一方で、企業年金があり個人でのiDeCoができない方、すでにiDeCoを始めているという方であればNISAを始めると良いでしょう。

NISAとiDeCoの違い早見表

NISAとiDeCoは制度の内容、その目的が異なります。

| NISA | iDeCo | |

| 目的 | 住宅購入資金教育資金など、個人の自由 | 老後資金 |

| 投資対象 | つみたて投資枠:投資信託成長投資枠:株や投資信託など | 投資信託の他、保険商品や定期預金もある |

| 対象年齢 | 18歳以上 | 原則20歳以上60歳未満(条件付きで65歳未満も可) |

| 運用の上限額 | 1,800万円 | 年間144,000円~816,000円まで、職業な企業年金の有無で異なる |

| 引き出し可能期間 | いつでも可能 | 原則60歳前には引出不可 |

| 手数料 | なし(売買手数料は証券会社により異なる) | 加入移管時の手数料管理手数料還付手数料 |

| 税制優遇 | 運用益が非課税 | 掛金は全額所得控除運用益が非課税受取時に公的年金等控除、または退職所得控除 |

| こんな人におすすめ | 資産形成に興味がある 余剰資金を運用したい | 老後に資金を備えたい お金があるとつい引き出してしまう |

iDeCoは手数料がかかるから損だ!という意見を見かけることがあります。

そんな微々たるものなので気にしなくていい、それより所得控除などの恩恵の方が大きい、というのが当サイトの見解です。

NISAとは

NISAの正式名称は「少額投資非課税制度」といいます。

少額での投資を非課税にすることで投資による恩恵を大きくし、幅広い層に投資を興味を持ってもらうための制度です。

株式や投資信託の売買によって得た利益が非課税になるため、個人での資産運用を目的としています。

通常株式投資で得た利益には20%の税金がかかります。

10万円で株を買って、20万円で売った場合利益は10万円ですが、税金で20,000円が徴収されるため、利益は8万円、手元に戻る金額は20万ではなく18万円になるというわけです。

しかしNISAを利用すれば、非課税ですから20万円がそのまま受け取れます。投資を始めるなら絶対に利用したい制度です。

NISAのメリット

NISAのメリットは3つあります。

- 運用益が無期限に非課税

- 投資上限額が大きい

- 引出がいつでもできるので自由度が高い

運用益が無期限に非課税

NISAでの運用は、無期限で運用が非課税になります。

通常であれば20%の税金が取られるところが0%になるわけですから、これはかなり大きなメリットといえます。

投資上限額が大きい

NISAは投資上限額が大きい点もメリットといえます。

つみたて成長枠が毎月10万円、年間で120万円。成長投資枠は年間240万円までとなっており、上限は1,800万円までです。

毎月10万円も投資にまわせない、という方でもNISAは証券会社によって100円から始められるところもあります。

少額でも、資産運用をして額が大きくなってからも利用できるのがNISAの2つ目のメリットです。

引出がいつでもできるので自由度が高い

NISAの資金はいつでも引き出せるので自由度が高い点も魅力です。

とはいえ、つみたて投資の場合は長期的な運用を目的としています。半年や1年で引き出してしまうと、本来の目的に反してしまうので注意しましょう。毎月の額は少なくとも、10年、20年経ってみると大きく成長している、これがつみたて投資です。

反対に成長投資枠は、短期的な取引を目的としています。そのため、投資結果次第ですぐ引き出して使う方法に向いています。

NISAのデメリット

NISAのデメリットは、投資ですから、元本保証ではない点です。

とはいえ、投資はギャンブルではありません。

リスクとリターンをしっかり学んで投資をすれば、必要以上に恐れる必要はないので安心してください。

自分自身のリスク許容度がどの程度なのかを知っておくのも、大切な資産の勉強です。

また、損益通算ができないのもNISAのデメリットとして挙げられることが多いのですが、そもそも利益が非課税なのに、利益と損失を通算させろ、という方が無理といえます。

投資初心者の方であれば、損益通算できない点がデメリットだと怖がることはない、というのが当サイトの見解です。

iDeCoとは

iDeCoとは個人で準備する年金、とイメージするとわかりやすいかと思います。

自分で毎月決めた額を積立し、自分で運用し、60歳以降に受け取れる年金がiDeCoです。公的年金にプラスできる「もうひとつの年金」という説明もできます。

iDeCoの最大のメリットは、拠出した額(iDeCoに積み立てた額)がその年の所得から控除される点です。控除とは、差し引くこと。日本は給料を多く受け取るほど、重い税金がかけられる累進課税制度が取られています。

iDeCoに加入し、所得控除を受けることで所得税や住民税が軽くなるというわけです。

NISAは証券会社に口座を開設すれば、簡単に始められますが、iDeCoは加入に条件があります。企業年金に加入しており、会社でiDeCoを解禁していない場合などはiDeCoができません。iDeCoに加入できない方を解説するので、確認しておきましょう。

iDeCoに加入できない7タイプ

| 1 | 国民年金保険料納付を免除されている人 |

| 2 | 国民年金に加入しておらず、厚生年金の被保険者ではない60歳以上の人 |

| 3 | 国民年金に加入していない海外居住の人 |

| 4 | 農業者年金に加入している人 |

| 5 | iDeCoの老齢給付金を受給している、またはしていた人 |

| 6 | 老齢基礎年金を繰り上げ受給している人 |

| 7 | 企業確定拠出年金でマッチング拠出をしている人 |

7タイプの中でも当てはまる人が多いのは、7番目の企業型確定拠出年金でマッチング拠出をしている人でしょう。企業型と個人型、2つの確定拠出年金は併用できません。

とはいえ、マッチング拠出を活用するかiDeCoを活用するかは選択できます。

どちらがお得か調べて、iDeCoがお得であれば勤務先の確定拠出年金の担当者へマッチング拠出停止の手続きを依頼しましょう。

iDeCoのメリット

iDeCoのメリットは掛金が全額所得控除になる点です。

所得が上がるほど税金が重くなる日本では、所得控除を受けてかかる税金を軽くした方がメリットが大きくなります。

また運用益や利息は非課税なので、運用して増えた分についてはそのまま受け取れます。また、受取時も税制が優遇されているので将来受け取る時にもメリットがあります。

原則60歳までは引き出せないので、お金があると使ってしまうタイプや、貯金ができないタイプの方にもおすすめといえます。

iDeCoのデメリット

iDeCoのデメリットは、運用方法によっては元本割れしてしまうリスクがある点でしょう。

iDeCoはNISAと異なり、投資信託での運用の他に、保険商品や定期預金といった商品も選べます。

しかし、定期預金は元本確保である代わりに利息が少ないため、手数料や管理料を差し引くと赤字になってしまう可能性もあるので注意しましょう。

NISAとiDeCoは併用可能!

NISAとiDeCoは併用できるので、投資に興味がある、老後のために備えたいという方であれば両方利用することをおすすめします。

そのさいは投資先が重ならないようにすると、リスクを抑えられます。

例えば、iDeCoでもNISAでもアメリカの株式市場に投資をする投資信託を買っていた場合はどうでしょう。

いざ現金化する時にアメリカが不況になっていたら、iDeCoもNISAも元本割れしてしまうリスクがあります。

NISAでは為替のリスクをとってアメリカの株に、iDeCoは為替リスクのない日本の株に、というように投資先を分けて運用することをおすすめします。

他にも「50歳までは株式投資で攻めの運用、それ以降は金や債券など守りの運用に」と、年齢で投資先を変えてもいいでしょう。

NISAもiDeCoも投資商品の入れ替えは自由です。ぜひ活用してみてください。

目的別にみるNISAとiDeCoの活用方法

この資金はどっちで活用するべき?という疑問にお答えしてみました。

子どもの教育資金

子どもの教育資金は、安定重視であれば学資保険を、運用するならNISAがおすすめです。

まとまった資金で一括購入を検討している場合は、NISAの成長投資枠で好配当株や大型株に投資してもいいでしょう。

反対に毎月少額で備えたい場合は、つみたて投資枠の活用がおすすめです。

学資保険を検討している場合、子どもの年齢と返礼率には要注意です。

返礼率が100%以下の商品を購入したり、途中で解約したりすると元本割れしてしまうので気をつけてください。

返戻率は、子どもや親の年齢で変わってくるので必ず契約前に確認しましょう。

補足ですが、学資保険で準備をする場合「フコク生命」がおすすめです。子どもの年齢によりますが、返戻率が高めで、中学・高校・大学の入学タイミングで祝い金を受け取るプランなどがあるためです。

(フコク生命の学資保険返礼率例・契約者35歳、子ども3歳にて試算)

| 保険商品 | 返戻率 | 月払い保険料 |

| みらいのつばさ(ジャンプ型) | 108.2% | 19,242円 |

| みらいのつばさ(ステップ型) | 107.5% | 19,856円 |

老後資金の準備

老後資金の準備であれば、iDeCoがおすすめです。

原則60歳までは引き出せないので、貯金できない人やお金があればつい使ってしまう方にも最適なシステムです。

資金に余裕がないときは拠出を一時停止したり、少ない額に変更できるので自分のペースで無理なく長期的に運用したい制度です。

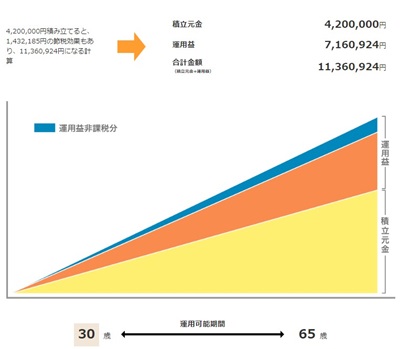

毎月10,000円を35年積み立てて、仮に5%で運用できた場合の金額は「11,360,924円」になります。

旅行・自分へのご褒美資金

旅行や自分へのご褒美など「1年以内に使う予定がある」「目標の金額が決まっている」場合は、NISAやiDeCoで運用しない方がいいでしょう。

どちらも時期や運用先によっては、元本が割れてしまう可能性があり、iDeCoは60歳前には引出できません。

NISAやiDeCoは、どちらも長期的な積立、長期的な投資を目的とした制度です。(NISAの成長投資枠は短期的な取引を想定しています。)

目安としては「1~2年以内に必要になる資金」は、債券や定期預金にしておくのがおすすめです。

まとめ

NISAとiDeCoは、併用できるので両方始めることをおすすめします。

特にiDeCoは所得控除になるため、まだ何もしていないならiDeCoは始めておきましょう。所得税、住民税の負担が軽くなる場合があります。

NISAは投資初心者向けの運用制度、iDeCoは自分で備える個人の年金。とイメージすればわかりやすいかと思います。

資金の運用で悩んだら「1~2年以内に使うか?」を考えてみてください。

近い将来に使う予定がある場合は、手元に置いておく方がいいでしょう。

反対に、使うあてもなく資金をプールしているのであれば、運用して将来に備えることをおすすめします。

“NISAとiDeCoの違いを解説!投資初心者が始めるならどっち?制度を最大限に活用するには” に対して1件のコメントがあります。

コメントは受け付けていません。