iDeCoはやめておけ!は本当?iDeCoのリスクや対処法を知って賢く活用しよう

iDeCoは老後資金を個人で形成するための制度です。

運用するにあたってはリスクもありますが、メリットがそれを上回るというのが当サイトの見解です。

この記事では、iDeCoのリスクを解説し、リスクを抑えるための対処法などを紹介します。iDeCoに向いている人・向いていない人も記載するので、iDeCoを始めるべきか悩んでいる人は参考にしてください。

この記事の結論

iDeCoはデメリットよりメリットが多い!専業主婦・主婦や自営業など将来の年金額が少ない人はiDeCoを月5,000円から始めよう!

iDeCoはデメリットをメリットが上回るので始めておこう

「iDeCoはやめておけ」の内容としては「運用成績で資産が増減する」「手数料がかかる」という批判が挙げられます。

とはいえ、すでに年金は国から受給される額も減っている状態ですから、個人で備えられるのであれば老後資金を準備しておくべきでしょう。

また、手数料がかかるのは初回の事務手数料と月々の管理費が171円程度ですから、気にする額ではないはずです。

iDeCoは全額が所得税控除の対象となるため、節税効果があります。

運用期間中に増えた分は非課税であり、受取時にもかかる税が優遇されます。

原則、60歳になる前に引き出せないので、資金があると使ってしまうという人にも安心です。

老後資金に不安がある、老後破産しないためにどうしたらいいか悩んでいる、こうした人はぜひiDeCoを始めてみてください。

また、iDeCoを始めることに不安がある人は、この解説記事を読んで不安を解消できたら幸いです。

iDeCoとはどんな制度?

iDeCoは個人で老後資金を形成するための制度です。

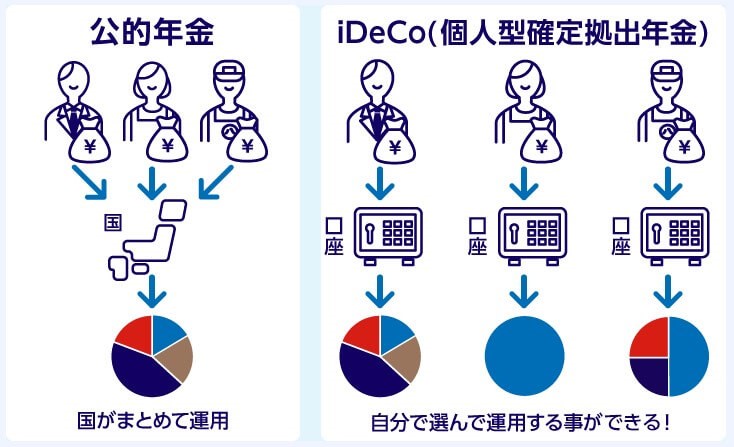

通常の公的年金は、国民から集めた資金を国がまとめて運用しています。

今、私たちが払っている税金は今の年金世代に活用されます。

私たちが年金を受け取る世代になった時は、代わりに若い世代の人たちが治めた税金で、年金が賄われます。

自分が払った額に応じて年金額が変わりますが、収めた額=将来の受取額ではないので注意しましょう。

iDeCoは自分でつくる年金

iDeCoは「個人で積み立て運用する老後の個人年金」とイメージするとわかりやすいかと思います。

主な特徴としては、以下の3点です。

- 国ではなく自分で積み立てする(iDeCoでは「拠出する」という言い方をします)

- 国に代わって、自分が運用方針を決める。運用結果で将来受け取る額が変わる

- 原則として60歳から引き出し可能

毎月いくら拠出できるかは、職業によって異なります。

老後資金の形成を目的としているので、会社に年金がない、そもそも自営業で企業年金がない、という人は多めに拠出が可能です。

(拠出限度額)

| 自営業(第1号被保険者) | 68,000円 |

| 会社員(第2号保険者)で会社に企業年金がない人 | 23,000円 |

| 会社員(第2被保険者)で企業型確定拠出年金に加入済の人 | 20,000円 |

| 会社員(第2号被保険者)で企業型確定拠出年金、厚生年金基金、などに加入済の人 | 12,000円 |

| 公務員など(第2号被保険者) | 12,000円 |

| 専業主婦・主夫(第3号被保険者) | 23,000円 |

一方で、年金の受取額は人によって異なりますが、平均額は以下の表の通りです。

注意しなければならない点は、これは2024年3月現在の平均値という点です。

日本は少子高齢化が進んでおり、年金制度が破綻しかけているため、年金が増える見込みはありません。そのため、受け取れる年金額は下がる可能性があるので気を付けましょう。

(年金受給額の平均)

| 国民年金のみ | 56,000円/月 |

| 国民年金+企業年金 | 144,000円/月 |

これに対して、老後の平均支出額は毎月27万円程度と言われています。

国民年金のみの場合は22万円ほど、企業年金が平均通りに受け取れれば13万円ほどが不足する計算です。

60歳で定年し平均寿命である85歳まで生きたとすると、実に25年間、年金や貯金に頼って生活することになります。

iDeCoやつみたてNISAといった制度は、こうした不足分を補うための制度、とイメージすると良いかと思います。

iDeCoは拠出額が全額所得控除の対象

iDeCoの最も大きなメリットが所得控除の対象である点です。

日本は「累進課税制度」が導入されており、給料を貰うほどかかる税金が重くなります。稼ぐほど税金も大きくなる、とイメージするとわかりやすいはずです。最も重い利率では、収入の45%が税金で持っていかれます。

所得控除の対象とは「所得から引いてくれる」という制度です。

稼ぐほど重くなる税金ですから、所得は少しでも少なく見積もった方が、かかる税金が抑えられてお得です。

年収450万円の30歳会社員が30年間iDeCoに加入し、年利5%で運用した場合のシミュレーションは以下の通りです。

(年収450万円の会社員が、年利5%で30年間運用)

| 毎月の拠出額 | 20,000円 |

| 1年間の節税額 | 48,000円 |

| 30年間の節税額 | 1,440,000円 |

| 運用益の非課税額 | 1,889,035円 |

| 最終受取金額 | 16,645,173円 |

会社員でシミュレーションしましたが、パートの方でも適用されます。

iDeCoに積み立てた金額が所得から差し引かれるので、103万円の壁を気にせず働ける点も大きなメリットです。

年末調整などで還付された資金を、つみたてNISAの増額月に充てるのもおすすめです。

iDeCoの3つのリスクを確認!

iDeCoを始める前に注意点を確認しておきましょう。

60歳までは引出不可

iDeCoは「老後資金の形成」という目的があるため、原則60歳までは引き出せません。

そのため「住宅購入のための頭金」や「子どもための教育資金」など、用途が決まっている資金で運用しないようにしましょう。こうした資金は、出し入れが自由なNISA口座や預貯金での保有をおすすめします。

60歳までは引き出せませんが、支払いの途中で拠出金の増減が可能です。余裕のある時は多めに、余裕がない時は少ない資金で拠出できるので安心してください。

元本保証ではない

iDeCoは運用商品ですから、元本が保証されているわけではありません。

とはいえ、銀行の預金型、保険型である「元本確保型」の商品もあるのでNISAと比較すると、ローリスクな商品が選択できます。

iDeCoで扱っている、元本確保型の商品の利率は以下のようになっています。

| 商品名 | 利率 | 1,000万で受け取る利息 |

|---|---|---|

| 三井住友信託DC固定定期5年 | 0.002~0.3% | 200~30,000円 |

| 三井住友信託DC変動定期5年 | 0.032~0.32% | 3,200~32,000円 |

| 確定拠出年金専用定期預金「ベストテン」 | 0.002% | 200円 |

利息が低く、口座管理料でマイナスになってしまう可能性があります。

iDeCoでこうした商品を選ぶくらいなら、通常の銀行預金や国債で運用した方がいいでしょう。

手数料がかかる

iDeCoは初回口座開設時と拠出中に、手数料がかかります。

iDeCoを扱っている銀行や証券会社のほとんどが、以下のような手数料形態を取っています。

| 初回手続き時(1度だけかかる費用) | 運用中にかかる費用(毎月) | |

| 積立てを行う | 積立を行わない | |

| 2,829円 | 171円 | 66円 |

手数料がかかる、と聞くとためらってしまう人もいるかもしれません。

しかし、iDeCoの口座を管理し、金額の増減手続きや住所変更、引落や振り込みなど、全てバックヤードで働く人々の手がかかっています。

運用中にかかる費用は年間通しても2,052円ですから、必要経費と割り切ってしまった方がいいかと思います。

元本保証型の商品では手数料分マイナスになる

iDeCoは運用中に、年間2,052円ほどの手数料がかかります。

そのため、利率が低すぎる商品を選ぶと手数料分でマイナスになってしまうので注意しましょう。

利率は変動しますが、この先日本の景気が上昇して、諸外国のように金利が4%、5%になる可能性は低いと思われます。

もし元本確保型の商品を選ぶ場合は、銀行の預貯金や国債などで代用した方がいいでしょう。

iDeCoのリスクを回避するには?

iDeCoは運用ですから、元本保証ではありません。しかし、リスクは回避することができます。

60歳までに必要になる資金は使わない

住宅購入資金や教育資金といった、60歳までに利用する予定のある資金は使わないようにしましょう。

iDeCoは老後資金の形成を目的とした制度です。そのため60歳より前に資金を引き出して使うことはできません。

とはいえ、60歳まで引き出せない仕組みは、お金があるとつい使ってしまう人や、少額で積立をして将来に備えたい人には大きなメリットといえます。

60歳までに使う予定のある資金を運用する場合は、NISA制度を利用した方がいいでしょう。

長期的な分散投資で元本変動リスクを抑える

iDeCoやNISAの積み立て投資枠は、長期的な分散投資を軸にしています。

「少額」を「長期間」継続して「積み立て」することで、買付価格が平均化され、価格が変動するリスクを抑えることが可能です。

毎月一定額を長期間買い付けると、相場が高値の時は少ししか買えません。反対に、相場が下がった時には多く買付できます。毎回違った金額で購入でき、それが長期間に及ぶと平均購入価格が均一になっていきます。これを「ドルコスト平均法」といいます。

運用するさい、多くの人が気にするのが「自分が買ったタイミングが、高い値だったら嫌だな」「相場が下落して損をするのが不安」という点です。

しかし、ドルコスト平均法は「買う時間」と「価格」を分散させることで、高値掴みや相場の下落時にも耐えられる投資法となっています。

ここで大切なのが、長期間継続する点です。1年や2年程度では、あまり効果が出ませんが、長期間に及ぶと価格の平均化によって価格が変動するリスクを抑えることが可能です。

長期とはおよそ10年以上の運用を指します。1年や2年ではないので、覚えておくと良いでしょう。

手数料の低い証券会社でiDeCoを始める

iDeCoを始めるさいは、手数料の低い会社で始めましょう。

iDeCoは銀行や証券会社で始められますが、手数料が各社で異なります。とはいえ、多くの金融機関で採用されている手数料は、以下の通りです。

| 加入時(初回のみ) | 運用中にかかる費用(毎月) | |

| 積立を行う場合 | 積立を休む場合 | |

| 2,829円 | 171円 | 66円 |

加入時の手数料は口座開設の事務手数料、必要な人件費として割り切った方がいいかと思います。積み立て中にかかる費用も、毎月171円、年間で2,052円です。

まれに「手数料がかかるからiDeCoはやめるべき」という人がいますが、本当にそうでしょうか。

運用中にかかる費用と運用成績を、30年間iDeCoを継続し23,000円を毎月拠出、年利5%で運用したとして計算してみます。

(年率5%で30年間積み立てした場合)

| 運用にかかった費用 | 64,389円 |

| 積立元本+運用益 | 19,141,949円 |

参考までに毎月23,000円を定期預金(0.15%)に1年更新で30年間積み立てた場合も記載しておきます。

(定期預金に30年間積み立てした場合)

| 1年目 | 276,173円 |

| 10年目 | 2,776,650円 |

| 20年目 | 5,586,685円 |

| 30年目 | 8,430,508円 |

30年間23,000円を積み立てた場合の元本は「8,280,000円」です。iDeCoと定期預金で「1,070万」もの差が付いていしまいました。

少額から始めてみる

まずは少額で始めましょう。iDeCoは最低積立金額が「5,000円」となっています。

資産運用が怖いというイメージを持っている人は「高い所で買って損をしたくない」という心理が働いているはずです。しかし、投資と資産運用は違います。

投資は利益を見込んでお金をだすこと、運用はものをうまく働かせて使うことを意味しています。

ドルコスト平均法を活用して、長期間継続して少額を積み立てることで将来の大きな資産形成に役立ちます。

まずは少額から始めてみて、慣れてきたら少しずつ増額してみてください。

iDeCoをやめた方がいい人・向いていない人

iDeCoが向いていない人、止めた方がいいタイプの人もいるので解説します。

自分で老後資金や個人年金を形成している人

iDeCoやNISA制度に頼らなくても、自分で老後資金や個人年金を形成しているのであれば、無理に始める必要はありません。

とはいえ、iDeCoは拠出した金額が全額所得控除の対象になるので、税金を抑えるという意味でも選択肢の1つに検討することをおすすめします。

運用できる年数が少ない人

すでにシニア世代で、運用できる年数が少ない人はiDeCoを始めても恩恵があまりありません。

というのも、iDeCoやNISAの積立成長枠は長期間継続することで、利益が出せる仕組みのためです。短期的な値上がりが期待できない代わりに、将来に向けて少しずつ増えていく、というのがつみたて投資のイメージです。

運用できる年数が少ない人、あるいは短期的な利益を狙っている人にはiDeCoは向いていません。とはいえ、金相場に連動する投資信託に投資をして少しずつ元本を増やしながら取り崩すというのも有効です。

投資リスクを避けたい人

絶対に投資リスクを避けたい人にも、iDeCoは向いていません。

長期的に少額を継続して積み立てることで、相場の価格変動リスクが抑えられる点がiDeCoやつみたて投資枠のメリットです。しかし、こうした仕組みを理解できない場合は、iDeCoやNISAの運用は止めた方がいいでしょう。

こうした人は預貯金や国債などで、資産形成すると良いでしょう。

iDeCoを始めるべき・向いている人

iDeCoを始めるべき人、向いている人を解説します。

老後資金を作りたい人

老後資金に不安がある人、自分で年金を備えておきたい人はiDeCoがおすすめです。

iDeCoは60歳まで原則資金を引き出せません。そのため、お金があるとつい使ってしまうという人に最適な仕組みです。

少し前に老後に不足する資金は2,000万円という報道が話題になりました。しかし、60歳で退職して平均寿命の85歳まで生きるとすると、毎月10万円貯金から取り崩すと3,000万円必要です。

30年間年利5%で運用すると仮定すれば、毎月36,000円ほどを積立てると3,000万円に届く計算になります。老後のために今から備えたい、老後に不安を感じるという人はiDeCoを始めてみましょう。

自身の年金が少ない人

専業主婦(主夫)の人や、自営業で退職金や年金が少ない人は、iDeCoの活用を強くおすすめします。

特に専業主婦(主夫)の場合、国民年金に一定期間の支払いがないと年金が出ない場合があります。さらに、国民年金や厚生年金は将来減額される可能性が高い点も注意が必要です。

将来の年金額に不安がある人や、自分でも老後資金の形成を検討している人はiDeCoを始めてみてください。

税金を払っている人

iDeCoは積み立てた金額(拠出金)が全額所得税控除の対象となります。

税金を払っている人は、iDeCoを活用することで還付を受けられる、または節税になる可能性があります。

日本は稼げば稼ぐほど税金が重くなる、累進課税制度が導入されています。そのため、所得税控除(=稼いだ金額から差し引いてもらう)制度を利用することで、所得税が抑えられるのです。

節税をしたい人、働いて税金を納めている人はiDeCoでかかる税金が軽くなるかもしれません。

長期的な運用ができる人

10年以上運用できる人は、iDeCoの活用をおすすめします。

長期運用という言葉は、多くの場合10年以上を指します。iDeCoは、毎月一定額を長期間積み立てることで、価格が変動するリスクを抑えて資産を形成する仕組みです。

買付する価格の分散、買付するタイミングの分散をすることで、リスクが抑えられます。この長期間分散させる仕組みは、10年以上続けることで効果がでると言われています。

三菱UFJ銀行が行った調査によると「投信積立での損益分岐点」としては、5年以上運用していると損をする割合が大きく減るそうです。参考にしてください。

iDeCoはやめたほうがいい?に関するQ&A

将来受け取る公的年金はどうなるの?

将来受け取る公的年金は「老齢基礎年金」ですが、額が下がる可能性が高いです。

年金には、全員もらえる「老齢基礎年金」と、会社に務めて厚生年金保険に加入していた人が受け取れる「老齢厚生年金」の2種類があります。

老齢基礎年金の平均額は2024年現在「64,000円」。

老齢厚生年金は、受け取っている給料や加入期間によって異なりますが平均「140,000円」程度といわれています。

平均額なので、これより少ない人も多い人もいます。そして、どちらの年金も年々金額が下がっています。

現在20代、30代、40代の人が60歳から受け取れる20〜40年後にはもっと受給額が下がっている可能性が高いです。

よくSNSなどで「年金は払うだけ損」と言っている人がいますが、それは間違いです。

年金は、自分が払った分を将来受け取るわけではありません。

自分が払った年金は、現在のシニア世代の年金を賄っています。

私たちがシニア世代になって年金を受け取る時は、将来の若い世代が税金で養ってくれるイメージです。

日本は超高齢化社会で、養ってくれる若い世代がいません。

そのため、将来のシニア世代が受け取れる公的年金などは受給額が下がる可能性が非常に高くなっています。

自分の年金はどのくらい出るの?

2024年現在、年金の平均額は男性が「160,000円」、女性が「100,000円」となっています。

老齢厚生年金は、受取給与によって額が異なります。

日本全体で、女性は男性よりも平均給与が低いためどうしても年金額も低くなります。

シニア世代の毎月の支出額の平均は、単身世帯が「140,000円」、夫婦世帯が「250,000円」となっています。

2023年の平均なので、将来は金額が下がる可能性があるので注意しましょう。

投資と聞くと危ないイメージがあるけどiDeCoはやるべき?

投資は危ないというイメージは大切ですが、必要以上に怖がる必要はありません。

iDeCoを始めるべきです。

投資で無一文になる、という危険なイメージはあくまでも信用取引などで自分の身の丈に合わない投資をした場合です。

通常の株式投資や、投資信託を少額、毎月積み立てるのであれば積立てた金額が全てなくなる、または大きく目減りするという可能性はほぼありません。

iDeCoは最低積立金額が5,000円と少額から始められます。まずは月に5,000円から始めてみることを強くおすすめします。