iDeCoの年末調整・書き方を画像付きで詳しく解説!必要書類を確認しよう

「iDeCoって節税になるって聞いたけど、書類の書き方がさっぱりわからない…」

そんなあなたに向けて、この記事では【画像付き】でiDeCoの年末調整をわかりやすく解説します!

「制度の説明など不要!書き方だけ教えてくれい!」という人は「✅【画像あり】iDeCoの年末書類の書き方を3ステップで解説」に行ってOKです。

この記事ではiDeCoの年末調整の流れを解説します。必要書類や、確定申告との違いも説明するので悩んでいる人は参考にしてください。

この記事の結論

10月~11月に送られてくる「小規模企業共済掛金払込証明書」を保管しておく。

会社員の場合は年末調整で「小規模企業共済掛金」という欄にある「確定拠出年金法に規定する個人型年金加入者掛金」に金額を記載すればOK!

iDeCoの3つのポイント

そもそもiDeCoの何が良いのかわからない、という人のためにiDeCoのメリットを3つ解説します。

全額所得控除の対象

iDeCoは、拠出した金額が全額所得控除の対象になります。

日本は、稼げば稼ぐほど税金が重くなる「累進課税制度」が取られています。

会社員の人は給料が多くなればなるほど、住民税や所得税が重くなります。

「年収の額面のわりに、生活が楽になった感じがしない……」という感覚は、誰しも感じたことがあるのではないでしょうか。

iDeCoは拠出した金額が所得から差し引かれる制度です。

iDeCoに積み立てることで税金を軽くできるので、払いすぎたお金が戻ってくるかもしれません。

運用時も受取時も税制優遇あり

iDeCoは運用時も受取時にも税制優遇がある点も大きなメリットです。

通常、投資によって得た利益には20%ほどの税金が課されます。

10万円の利益が出たとしたら、2万円は税金として引かれ、手元に残るのは8万円というイメージです。

しかし、iDeCoは運用中に出た利益は非課税なので、上記の例でいえば10万円をそのまま受け取れます。

また、iDeCoは引き出す時にも税制優遇があります。

iDeCoの受取方法は、「一時金」「年金」「一時金+年金」方式の3種類から選べます。

一時金で受け取るさいは、退職所得控除の対象となるため、以下の金額が税金から控除されます。

| iDeCoの加入年数 | 計算式 |

| 20年以下 | 40万円×年数 |

| 20年以上 | 800万円+70万円×(拠出年数-20年) |

| 退職所得の金額=(源泉徴収前の金額-上記で求めた控除額)×1/2 | |

例えば、30歳から60歳までの30年間、毎月23,000円をiDeCoに拠出し、5%で運用したとします。60歳時点での資産は以下の通りです。

| 積立てた元本 | 9,660,000円 |

| 運用益 | +16,470,126円 |

| 合計金額 | 26,130,126円 |

iDeCoの加入年数が20年以上ですから、控除される額は以下のような計算式で出ます。

「800万円+70万円×(30年-20年)」=800万円+700万円=1,500万円

課税される退職所得の計算は以下のようになります。

(26,130,126円ー15,000,000円)×1/2=5,565,063円

所得税がかかる金額は556万円となります。

年金で受け取る場合は、受け取る時の年齢と公的年金の金額によって税率が異なります。

おおざっぱなイメージとしては、以下のように捉えてみてください。

(こんな人はiDeCoをこう受け取ろう!)

| 受け取り方 | こんな人におすすめ |

| 一時金受取 | 退職金が出ない人iDeCo以外で他の所得がない人 |

| 年金受取 | 退職金が多い人公的年金が少ない人iDeCoの受給額が年間60万円(月5万円)未満の人 |

60歳までは原則引出不可

iDeCoは原則、60歳まで引き出しできません。

これをデメリットと感じる人もいるかもしれませんが、物理的に引き出せないので「お金があると、つい油断して使ってしまう」という人には最適なシステムです。

iDeCoは「自分でつくる老後資金」ですから、60歳以前に使ってしまうことは制度の目的からも外れてしまいます。

補足ですが、2,500万円を60歳から受給を始めて毎月15万円取り崩した場合に何歳まで受け取れるかのシミュレーションは以下の通りです。

| 運用方法 | 受取終了年齢 |

| 運用しない | 73歳11カ月 |

| 年利0.3%で運用 | 74歳3カ月 |

| 年利5%で運用 | 83歳2カ月 |

2024年現在の、日本人の平均寿命は男性が81歳、女性が87歳となっています。

運用を継続しながら、少しずつ引き出していくのが理想的です。

年末調整とは

年末調整とは「所得税の払い過ぎ、払わな過ぎを清算する手続き」のことです。

会社員の場合、所得(給料)は会社が払っており、同じく税金も給与からすでに引かれた状態で渡されます。

「額面は多いけど、控除でずいぶん引かれるんだな」と感じたことがある人は多いはずです。

給与から差し引かれる税金は、あくまでも「概算金額」です。前年度の所得を元に計算しているためです。

年末、その年の所得が確定したら、その時点で税額を再計算し、正しい税額を納税する必要があります。

払い過ぎていれば税金が戻ってきますし、反対に払っていない分は追加徴収されます。

iDeCoでは拠出した金額が全額所得から差し引かれます。

そのため、その年の所得税が軽くなり税金が戻ってくる可能性がある点がポイントです。

確定申告との違い

年末調整と確定申告の違いは、対象となる人が異なります。

年末調整は会社員が所得税の過不足を調整するものですが、確定申告は自営業者が「その年の所得を申告して、所得税を確定させる手続き」です。

会社員であっても、給与所得が2,000万円を超えている人や、副業などで2カ所から給与支払いを受けている人などは確定申告の必要があります。

iDeCoの年末調整の流れ

iDeCoの年末調整の流れと必要書類を確認しておきましょう。

年末調整するケース

年末調整では、以下の2枚の書類が必要です。

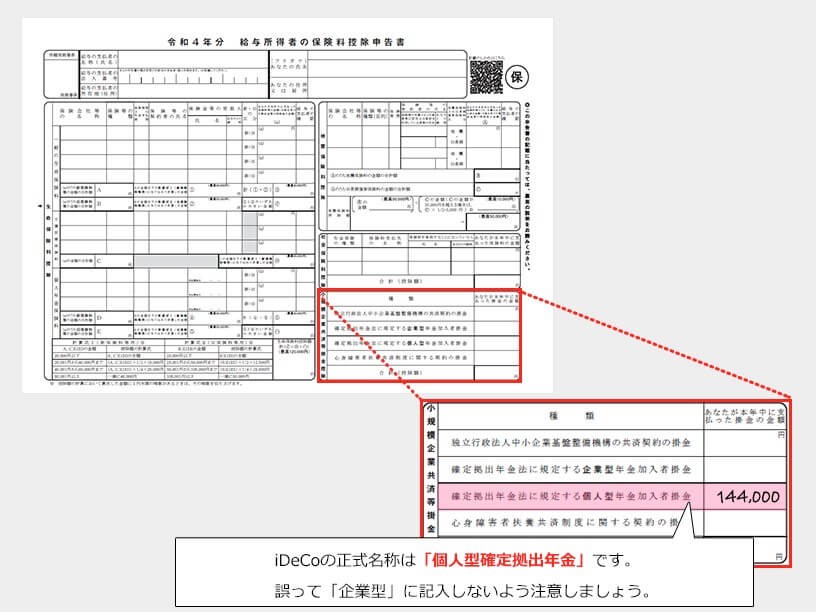

年末調整の書類の右下に「小規模企業共済掛金」という欄があります。

その項目の1つに「確定拠出年金法に規定する個人型年金加入者掛金」という欄があるので、そこに小規模企業共済掛金払込証明書に記載されている合計金額を記入します。

あとは2枚の書類を添付すれば手続きは完了です。

確定申告をするケース

自営業の人や会社員であっても確定申告をする必要がある人は、確定申告書にiDeCoに拠出した金額を記入します。

「freee」や「弥生会計」など確定申告のソフトを利用すれば、確定申告のさいに「iDeCoに拠出していますか」といった設問が表示されるので、案内に沿って記入すれば大丈夫です。

自力で確定申告している場合、確定申告書の第一表と第二表にある「小規模企業共済等掛金控除」の欄に拠出した金額を記入しましょう。

✅【画像あり】iDeCoの年末調整の書き方を3ステップで解説

年末調整でiDeCoの所得控除を申請する方法を詳しく解説していきます。

難しそうですが、実は超シンプルなので安心してください!

小規模企業共済掛金を保管しておこう

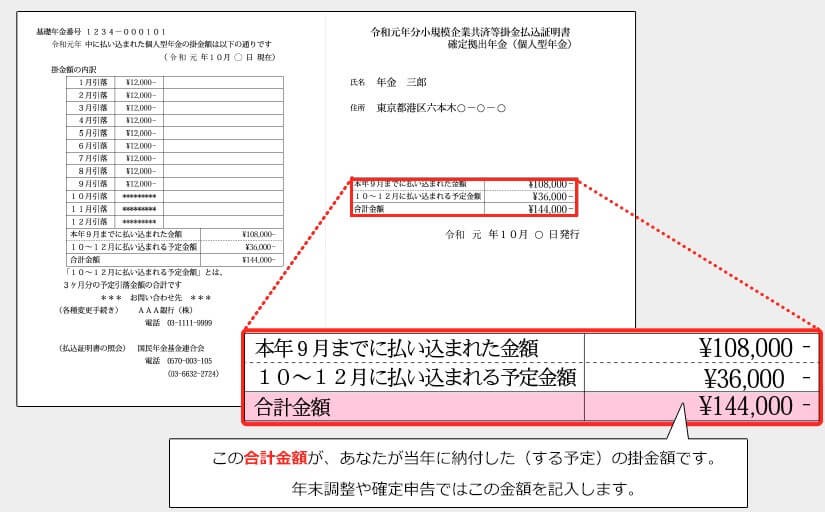

毎年10月下旬に、国民年金基金連合から圧着はがきで「小規模企業共済等掛金払込証明書」が郵送されてきます。

この金額に間違いがないか確認したら、保管しておきましょう。

誤って紛失してしまった場合は再発行も可能です。

給与所得者の保険料控除申告書に記載しよう

年末調整の用紙が配布されたら「保険料控除申告書」に記載します。

右下の「小規模企業共済等掛金」の欄の「個人型年金加入者」の欄に払い込んだ合計金額を記入してください。

間違って企業型の欄に記入しないよう注意しましょう。

iDeCoは個人型、企業型は企業DCと言い、また別物です。

担当部署に提出しよう

記入したら必要な書類を添えて担当部署へ提出しましょう。

払い込んだ金額が記載された「小規模企業共済等掛金払込証明書」と金額を記入した「給与所得者の保険料控除申告書」の2枚が必要です。

iDeCoの節税効果はどのくらい?

実際に節税になると言われてもイメージがわかない人の方が多いはずです。

どのくらいの節税になるのか、以下の表にまとめてみました。

会社員の上限額である23,000円を拠出したと想定しています。

その前に、日本の税率を確認しておきましょう。2024年時点の日本の所得税率と住民税率は以下のようになっています。

| 課税される所得金額 | 税率 | 住民税 |

| 1,000円 から 1,949,000円まで | 5% | 10% |

| 1,950,000円 から 3,299,000円まで | 10% | |

| 3,300,000円 から 6,949,000円まで | 20% | |

| 6,950,000円 から 8,999,000円まで | 23% | |

| 9,000,000円 から 17,999,000円まで | 33% |

省略していますが、これ以上の所得があると最大で45%課税されます。

稼ぐほど課税されるので、年収が額面で900万円を超えたあたりから「仕事量も多く税金も重い」とつらくなりがちです。

(年収が300万円の人)

| iDeCo加入 | iDeCo未加入 | |

| 課税所得 | 832,300円 | 1,108,300円 |

| 所得税 | 41,615円 | 55,415円 |

| 住民税 | 88,230円 | 115,830円 |

| 税金合計 | 129,845円 | 171,245円 |

課税所得は基本控除として、差し引かれる分があるのでiDeCoに未加入でも300万円丸ごと課税されるわけではありません。

(年収が600万円の人)

| iDeCo加入 | iDeCo未加入 | |

| 課税所得 | 2,740,600円 | 3,016,600円 |

| 所得税 | 179,560円 | 204,160円 |

| 住民税 | 279,060円 | 306,660円 |

| 税金合計 | 458,620円 | 510,820円 |

iDeCoに加入している場合と未加入の場合で、かかる税金が大きく異なることがわかります。

NISAかiDeCoか悩んでいる場合、優先したいのは所得控除のあるiDeCoです。

iDeCoの年末調整に関するQ&A

iDeCoの年末調整に関するQ&Aをまとめました。

書類を紛失したらどうしたらいい?

書類は再発行できるので安心してください。

再発行する場合は、発行元に連絡する必要があります。再発行には2週間程度の時間がかかるので、早めに手続きしておきましょう。

年末調整の書類に書かずに提出してしまった!

年末調整で必要な書類を添付しなかった、記入し忘れてしまった場合は、確定申告が必要です。

確定申告する場合に必要な書類は以下の通りです。

- マイナンバーカード(マイナンバーがわかるもの)

- 身元確認書類(運転免許証や保険証、パスポートなど)

- 自分名義の預貯金口座の番号がわかるもの

- 給与収入がある場合はその年分の源泉徴収票

- 生命保険料控除証明書や、小規模企業共済等掛金払込証明書など申告の書類

最近は「freee」や「弥生会計」などのソフトを利用して簡単に確定申告ができるのでぜひ活用してみてください。

所得税や住民税はどうやって戻るの?

年末調整であれば、給与支払いと同時に還付されます。

確定申告の場合は、指定した銀行口座へ振り込まれます。

確定申告の場合、申告してから1カ月〜2カ月ほどかかるのが一般的です。

ささやか投資的まとめ

書類を見ると難しそうに見えますが、実はやることはシンプル。

制度をうまく活用して、来年の税金をしっかり軽くしちゃいましょう!

「わからないからやらない」はもったいないです!

あなたの節税がうまくいって、還付金が受け取れることを願っています!